发布日期:2024-09-28 15:00 点击次数:94

2.信誉评价:了解平台的信誉和声誉。通过互联网搜索和阅读用户评价和评论,了解其他投资者的经验和意见。

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

本文源自:期货日报

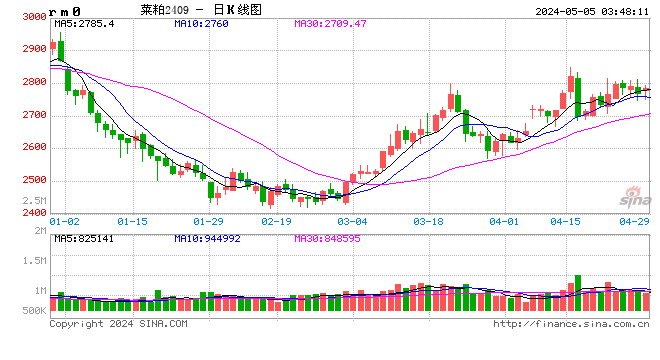

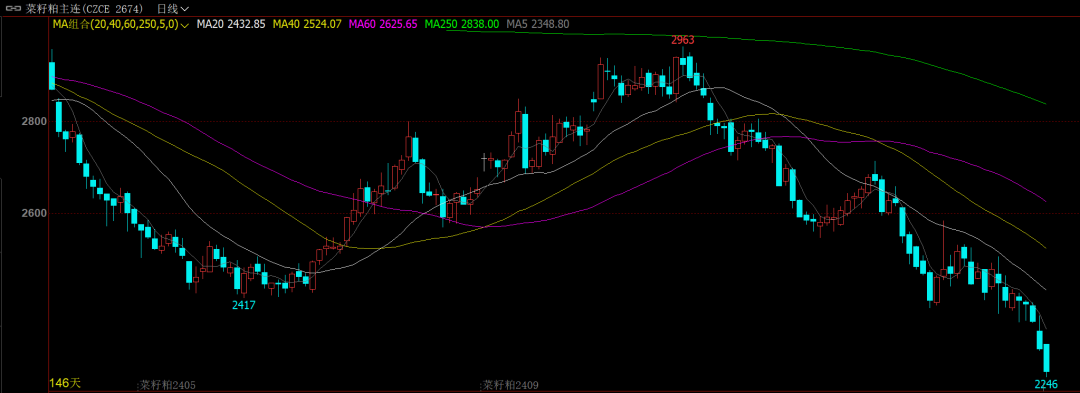

昨日,菜粕期货主力合约破位下行,盘中跌幅一度超过4%,截至收盘,跌幅收窄至3.55%,创4年来新低。

导致菜粕如此弱势的原因是什么?

自三季度以来,内外盘农产品普跌,菜粕领跌,其主力合约自三季度以来下跌超13%,同为“难兄难弟”的豆粕下跌超10%。

徽商期货农产品分析师刘冰欣表示,究其原因,随着美豆近期优良率持续向好,全球油料作物的丰产氛围愈发浓厚,国内到港充裕的预期使得国内双粕价格承压。

国联期货油脂油料分析师苏亚菁告诉期货日报记者,USDA预估,2024/2025年度全球油籽预计较上年度增产2900万吨,其中大豆预计增产2600万吨,菜籽虽预期小幅减产100万吨,但在全球油籽增产的预期下,菜籽难有较强表现,ICE菜籽价格及国内菜粕盘面价格均在CBOT大豆的带动下不断下跌。

事实上,今年美国大豆生长期天气形势良好,大豆优良率高达68%,市场给予较强的丰产预期;加拿大菜籽虽然受到天气高温干燥的影响,优良率下滑幅度较大,但高温将在近期得到一定缓解,少雨程度有所改善,盘面价格未能注入天气升水。

据弘业期货农产品高级分析师陶朝辉介绍,2024/2025年度国内进口菜籽同比增加,市场对进口菜籽供应预期偏空。中国粮油商务网数据显示,截至8月份,2024/2025年度油菜籽累计到港预估为154.5万吨,较上年度同期累计到港量94.5万吨增加60万吨。不过,2024年8月油菜籽到港量预期为45.5万吨,较上月预报的58万吨到港量减少12.5万吨。

“由于前期进口菜籽盘面榨利良好,国内油厂采购了较多的加拿大菜籽,预计8—9月月度菜籽到港量在40万~60万吨。”苏亚菁表示,目前油厂保持高开机状态,周度菜籽压榨量在10万~15万吨,生产菜粕6万~9万吨,菜粕供应充足。同时,国内豆粕累库至141.21万吨高位,高库存也对菜粕造成较大压力。

值得注意的是,近期由于豆粕、菜粕现货不断下跌,油厂菜粕提货量明显增加,而豆粕远月基差的成交量亦有所上升。刘冰欣表示,华东等地油厂催提态势不改,部分一口价已跌破2950元/吨,限3~5个交易日自提。下游饲料厂和门市在前期反复催提中被动补货,库存已经堆满,因此,后期补库动能不足。不过,国内油厂由于榨利持续不佳,8月下旬或有部分停产检修期。

此外,菜粕需求表现也不及预期。苏亚菁分析称,受淡水鱼养殖面积减少、存塘鱼数量减少以及今年南方多雨天气影响,今年普水饲料及对菜粕的需求整体偏弱。同时,豆粕、菜粕价差近期维持在600元/吨的偏低水平,导致菜粕在禽料和猪料中的需求难以增长。在较大的供应压力下,菜粕与豆粕价差需要扩大方能寻求供应的消化,这也是菜粕走势偏弱的原因。同时,宏观利空对油脂油料市场形成较大压力,人民币升值带来菜籽进口成本下降,也助推了菜粕价格的下跌。

展望后市,苏亚菁认为,随着加拿大菜籽进入收获期,需要关注不利天气是否对菜籽产量造成实质影响。同时,关注欧盟和乌克兰菜籽的减产是否推高国际菜籽价格。国内方面,进口菜籽仍能够阶段性给出较好的盘面榨利,预计国内油厂将维持较快的采购进度;而大豆采购进度较慢,远月榨利相对较差,市场对丰产预期交易充分后,价格或存在一定的反弹,关注豆粕对菜粕单边的带动作用。短期来看,市场缺乏实质性利多,预计菜粕价格维持偏弱运行。

“总体来说,短期双粕双双创下近4年新低,做空动能已经非常有限,但由于缺乏新的利多刺激,短期上行空间亦不看高,可继续关注豆菜粕价差,逢低位做多豆粕空菜粕套利。”刘冰欣说。

在陶朝辉看来,菜粕将以继续消化利空影响为主,后市仍存下跌可能。同时,也需关注加拿大及美豆产区天气变化,警惕天气突变风险。

新浪合作大平台期货开户 安全快捷有保障

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:张靖笛 期货股票配资门户

Powered by 股票配资利息 @2013-2022 RSS地图 HTML地图

Copyright Powered by365建站 © 2013-2022 香港永華证券有限公司 版权所有